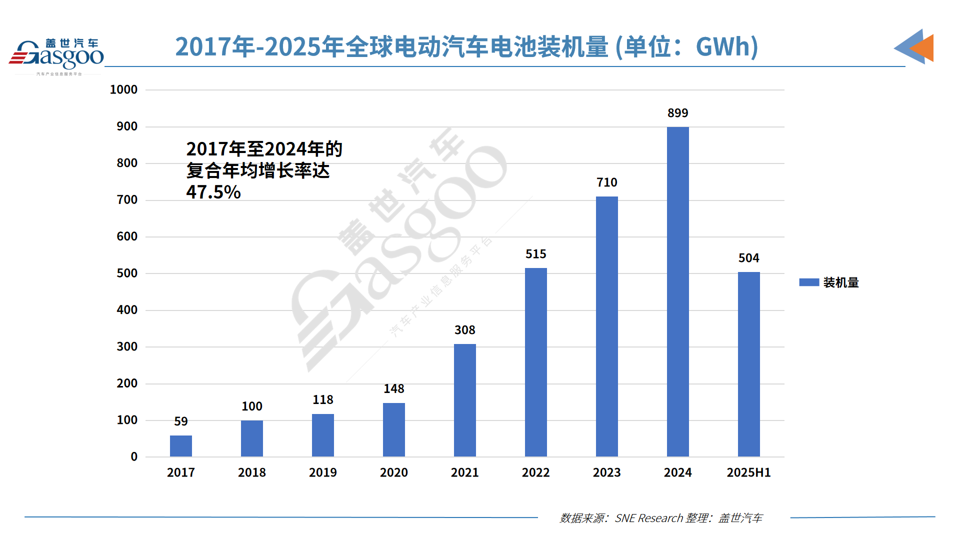

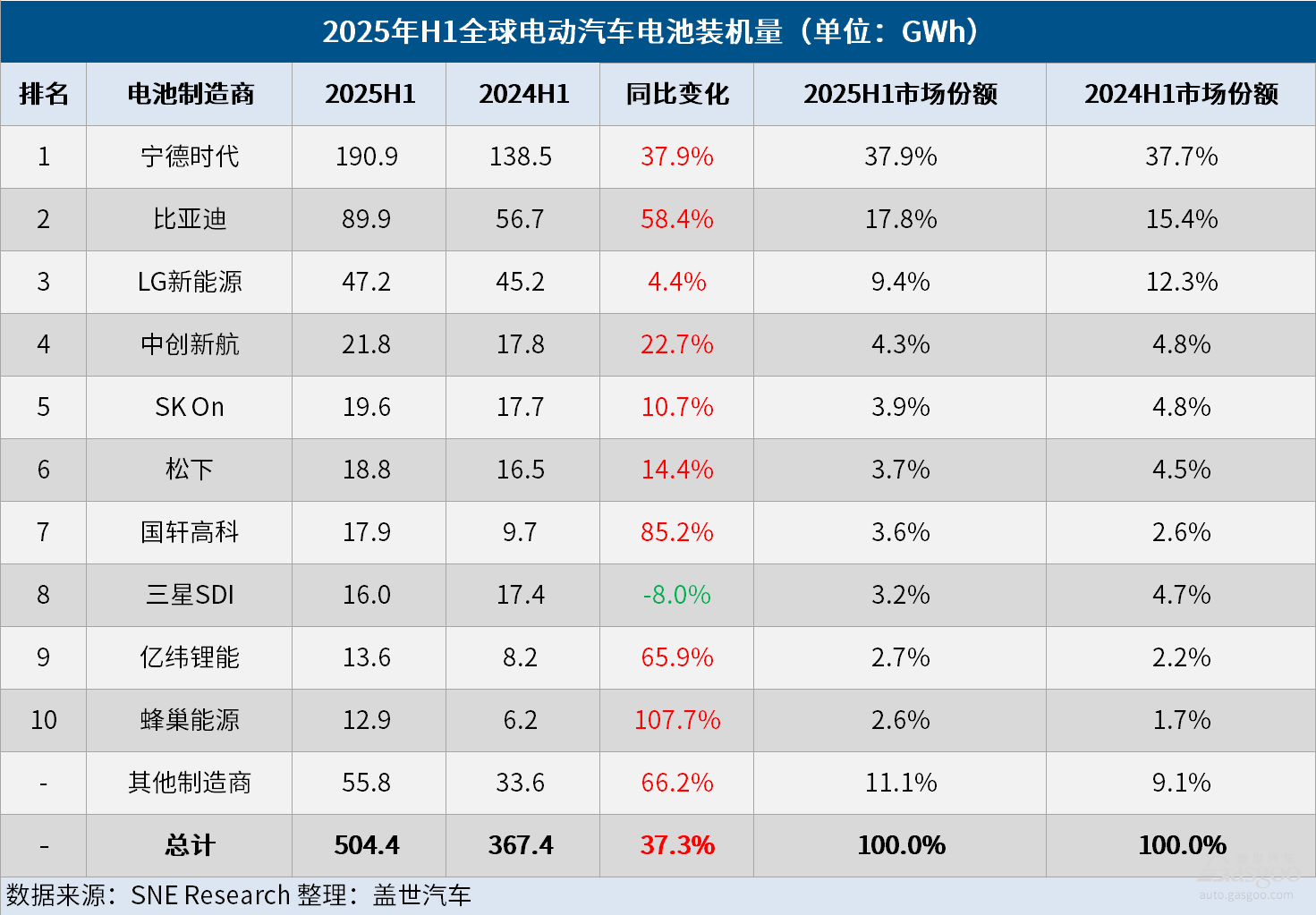

日前,韩国市场研究机构SNE Research公布的数据显示,2025年上半年,全球电动汽车(包括纯电动车型、插电式混合动力车型及混合动力车型)电池装机量达504.4 GWh,较去年同期的367.4 GWh增长37.3%。

H1全球电动汽车电池装机量:宁德时代市场份额逼近40%,国轩高科位次后移

今年上半年,共有6家中国电动汽车电池制造商跻身全球电动汽车电池装机量榜单前十。

其中,宁德时代(CATL)稳居榜首,电池装机量同比增长37.9%至190.9 GWh,但同比增速较今年前5个月(40.6%)有所放缓;市占率达37.9%,同比增长0.2个百分点。除极氪、问界、理想和小米等中国汽车品牌外,特斯拉、宝马、梅赛德斯-奔驰和大众汽车集团等全球主流车企也广泛采用宁德时代的电池。

作为全球最大的电动汽车制造商,比亚迪的电池装机量同比增长58.4%至89.9 GWh,市占率从去年同期的15.4%上升至17.8%,蝉联第二,同比增速较今年前5个月(57.1%)也有所加快。比亚迪同时生产电池和电动汽车(包括纯电动汽车和插电式混合动力汽车),凭借强大的垂直整合能力和由此带来的价格竞争力,比亚迪推出了多款获得市场认可的电动汽车。目前,比亚迪也正在全球市场不断巩固其地位,尤其在欧洲市场的扩张尤为显著。今年第一季度,比亚迪电池在欧洲的装机量达6.0GWh,同比暴涨313.4%。

其他4家中国电池制造商也继续保持强劲增长势头,不过名次出现了些许变化。其中,中创新航(CALB)的电池装机量同比增长22.7%至21.8 GWh,依然位列第四;国轩高科(Gotion)的电池装机量达17.9 GWh,虽然同比激增85.2%,但排名却从此前的第六降至第七;亿纬锂能(EVE)的电池装机量同比大涨65.9%至13.6 GWh,依然位居第九;紧随其后的是蜂巢能源(SVOLT),电池装机量为12.9 GWh,同比猛涨107.7%,为该榜单中增速最快的电池制造商。

韩国电池三巨头(LG新能源、SK On和三星SDI)今年上半年的电池装机量总和占全球的16.4%,同比下降5.4个百分点;其中,LG新能源的电池装机量虽仍同比增长4.4%至47.2 GWh,位居第三,但其市占率已从去年同期的12.3%降至9.4%;SK On的电池装机量虽也同比增长10.7%至19.6 GWh,排名第五,但其市占率也有所下降,从去年同期的4.8%降至3.9%;而三星SDI的电池装机量则仍延续了此前的下滑态势,同比下降8.0%至16.0 GWh,市占率也从去年同期的4.7%降至3.2%,值得注意的是,在今年上半年全球电动汽车电池装机量榜单前十中,三星SDI成为唯一一家装机量出现下降的电池制造商,排名也从此前的第七降至第八。

从具体配套车型来看,三星SDI的电池主要应用于宝马、奥迪和Rivian等品牌。其中,宝马i4、i5、i7和 iX等主要电动车型均搭载三星SDI电池,然而今年上半年宝马最畅销的i4销量出现下滑,这导致三星SDI供应给宝马的电池装机量同比下降5.0%。尽管Rivian R1S和R1T同期在美国的销量保持稳定,但新推出的标准续航版本车型搭载了国轩高科的磷酸铁锂(LFP)电池,这使得三星SDI对Rivian的电池供应占比也有所下降。不过,随着奥迪基于PPE平台打造的Q6 e-Tron开始销售,三星SDI对奥迪的电池装机量同比增长8.8%。

SK On主要为现代汽车集团、梅赛德斯-奔驰、福特汽车和大众汽车集团供应电池。今年上半年,现代汽车集团IONIQ 5和EV6车型经过改款后销量逐渐回升,且大众ID.4和ID.7的稳定销量也推动了SK On电池装机量的增长;然而,搭载大容量电池的福特F-150 Lightning销量放缓,这导致SK On供应给福特的电池装机量同比下降13.4%。

LG新能源的电池主要用于特斯拉、雪佛兰、起亚和大众汽车等品牌的车型。今年上半年,特斯拉搭载LG新能源电池的车型销量下滑,这使得特斯拉对LG新能源电池的装机量同比下降28.9%;而起亚EV3在全球市场的畅销,以及基于通用奥特能(Ultium)平台打造的雪佛兰Equinox、Blazer和Silverado EV在北美市场的销量增长,则成为LG新能源电池装机量增长的主要驱动力。

另外,在今年上半年全球电动汽车电池装机量榜单前十中,主要为特斯拉供应电池的松下是唯一一家日本企业。值得一提的是,此前电池装机量曾出现下滑的松下,今年上半年以18.8 GWh的装机量实现14.4%的同比增长,结束了此前的下滑态势,其排名也从此前的第八升至第六。

面对美国对中国电池及原材料加征关税的政策,松下正加速供应链重组,具体措施包括降低对中国材料的依赖、扩大本地材料采购以及开拓新的材料来源,以提高电池产量的稳定性。这些举措有望在未来为松下电池装机量的回升,以及维持其在北美市场的份额奠定重要基础。

中外电池厂商比拼:中国市占率逼近70%,韩国进一步缩水,松下有所回升

2017年至2024年,全球电动汽车电池装机量的复合年均增长率(CAGR)达47.5%,这凸显出全球电动汽车市场的持续增长态势。进入2025年,这一趋势仍在继续。

依托全球最大的电动汽车市场,中国两大电动汽车电池巨头宁德时代和比亚迪今年上半年的市占率持续提升,共占据全球电动汽车电池市场55.7%的份额,较今年前5个月增长0.2个百分点,较去年同期的53.1%更是上涨2.6个百分点;尽管中创新航的市占率从去年同期的4.8%降至4.3%,但仍较今年前5个月增长0.1个百分点;国轩高科、亿纬锂能和蜂巢能源的市占率分别同比增长1个百分点、0.5个百分点和0.9个百分点,使得这三家上榜的中国电池厂商的市占率达到了8.8%,较今年前5个月增长0.1个百分点。总体来看,今年上半年,中国电动汽车电池制造商在全球市场的总市场份额高达68.8%,较今年前5个月的68.5%再增长0.3个百分点。

相比之下,今年上半年,韩国电池三巨头的市占率已从去年同期的21.9%、今年前5个月的17.4%进一步缩水至16.4%,中韩电池厂商之间的差距正持续扩大;不过,与此同时,日本电池厂商松下的市场份额(3.7%),虽然同比下滑0.8个百分点,但较今年前5个月的2.9%有所提升。

从上述数据来看,2025年上半年全球电动汽车电池市场的竞争格局愈发清晰:中国厂商凭借本土市场优势与技术迭代,持续巩固全球领先地位,总市占率的稳步攀升凸显了其在产业链中的核心竞争力;韩国厂商份额持续收缩,与中国厂商的差距不断拉大,面临着更大的转型与突围压力;而日本松下虽同比仍有下滑,但环比回升的态势也折射出其韧性。

而2025年上半年全球电动汽车电池厂商间这种“中国巩固领先、韩国承压收缩、日本显现韧性”的竞争格局,并非孤立存在的市场现象,而是与全球电池产业大环境的动态调整紧密关联。各国厂商市占率的变化,既是其自身技术迭代速度、本土市场根基等内在实力的体现,也开始受到全球电池产业链布局调整的初步影响。

当前,全球电池市场正迅速经历供应链重组和监管收紧,尤其是在美国和欧洲地区。

在美国,《大而美法案》(OBBBA)大幅缩减了此前《通胀削减法案》(IRA)中授予的清洁能源税收激励。

据悉,该法案还引入了“受关注外国实体”(FEOC)规则,该规则限制了与某些国家(尤其是中国)相关的电池及原材料的税收抵免资格。这在电动汽车和电池行业引发了深远的连锁反应。

对此,韩国电池制造商正推行中长期战略,例如提高在北美的本土产能、减少对中国原材料的依赖,以及加强非中国供应链。这些举措不仅是对IRA和先进制造生产税收抵免(AMPC)的积极回应,也是对日益严苛的监管环境的应对之策。

与此同时,欧洲正通过本土生产激励措施和战略储备计划,加大力度确保供应链的韧性。中国电池企业也正加速在欧洲地区的本土工厂建设,旨在推动竞争格局发生迅速变化。

在这种地缘政治风险和供应链管控加强的双重压力下,电池制造商正面临一个关键转折点:这不仅要求他们拥有卓越的技术,还需要在原材料采购方面具备独立性,并在全球市场中保持战略灵活性。

本文链接:https://www.qilinauto.com/article/45/44509.html